Investire in Mediobanca

FRA LE PIÙ SOLIDE REALTÀ BANCARIE IN ITALIA, MEDIOBANCA È UN GRUPPO FINANZIARIO SPECIALIZZATO ATTIVO NEL WEALTH MANAGEMENT, NEL CORPORATE & INVESTMENT BANKING E NEL CONSUMER BANKING. BASSO PROFILO DI RISCHIO E ALTA REDDITIVITÀ, SOSTENIBILITÀ DEI RISULTATI NEL TEMPO, INTEGRITÀ PROFESSIONALE E DISTINTIVITÀ DEL MODELLO DI BUSINESS SONO TRA LE PRINCIPALI CARATTERISTICHE CHE HANNO PERMESSO IL CONSOLIDAMENTO DI UNA REPUTAZIONE SENZA EQUIVALENTI NEL PAESE

Ci distinguiamo nel contesto bancario europeo per specificità del modello di business, redditività e performance di mercato, garantendo un’elevata remunerazione degli azionisti. L’ampia dotazione di capitale frutto della gestione e non del ricorso ad aumenti di capitale, il profilo rischio/rendimento fra i migliori in Europa e l’eccellente qualità degli attivi ci garantiscono un posizionamento solido da cui costruire la crescita futura. Abbiamo dimostrato negli anni la nostra capacità di crescere in tutti i cicli economici e di volgere le criticità insite nell’attuale scenario macroeconomico in opportunità per consolidare il nostro posizionamento. Miriamo quindi a rappresentare un'opportunità di investimento distintiva per i nostri azionisti.

Siamo oggi un gruppo finanziario diversificato e profittevole, altamente specializzato, fondato su settori di attività sinergici fra di loro, ad alta marginalità e bassa intensità di capitale, nei quali deteniamo un solido posizionamento competitivo.

Ci impegniamo nell’esecuzione delle linee guida del nostro piano strategico per proseguire il nostro percorso di crescita nel Wealth Management – dove intendiamo affermare la nostra leadership - nel settore storico del Corporate & Investment Banking e nel Consumer Banking.

- Solidità patrimoniale, che poggia su un costante presidio di costi e rischi

- Stabilità del consiglio di amministrazione e del management negli ultimi 15 anni, che garantisce una profonda conoscenza del contesto di business oltre a una visione strategica di lungo periodo

- Altissimo valore del marchio. Mediobanca si contraddistingue per una reputazione di eccellenza, riservatezza, affidabilità ed elevata qualità. La credibilità del Gruppo affonda le sue radici nell’approccio responsabile al business, nel talento delle sue persone, nella correttezza, nella trasparenza e nella costante attenzione all’etica e all’integrità.

- Sviluppo sostenibile del business, volto alla creazione e alla tutela del valore per tutti gli stakeholder

- Strategia ESG integrata nel piano strategico, per coniugare la crescita di business e la solidità finanziaria con la sostenibilità sociale e ambientale

- Track record positivo. Gli obiettivi del piano triennale 2019-2023 sono stati superati nonostante il difficile contesto macro-economico.

- Crescita a parità di livello di rischio, senza necessità di aumenti di capitale (l’ultimo risale al 1998) o di ristrutturazioni.

- Qualità degli attivi storicamente elevata, senza il ricorso a significative cessioni di attività deteriorare

- Base costi sotto controllo

- Storia di robusta crescita senza compromissioni sull’approccio prudente alla gestione dei rischi

- La remunerazione degli azionisti è prevista in crescita del 80% nell’arco del piano industriale 2023-2026, per un totale distribuito cumulato nei 3 anni pari a circa €4 miliardi: dividendi per circa €3 miliardi e circa €1miliardo di riacquisto di azioni proprie con cancellazione (ammontare annuale stabilito di volta in volta).

- Trasformazione da holding di partecipazioni a gruppo finanziario specializzato

- Comprovata capacità di adattare il modello di business ai cambiamenti normativi e alle tendenze di mercato

- Modello di business focalizzato su attività altamente specializzate e redditizie, integrato tra attività cicliche e anticicliche, diversificato tra retail e corporate, capace di crescere anche in congiunture di mercato avverse

- Presenza in tre settori di attività trainati da tendenze strutturali positive nel lungo termine

- Banca d’affari di riferimento in Italia, ora leader anche in Europa del Sud

- Operatore distintivo per qualità, innovatività e valore nel mercato italiano del Wealth Management

- Unico operatore in Italia leader nel Corporate & Investment Banking e con affermata presenza nel Private Banking, in grado di coprire tutte le necessità finanziarie degli imprenditori, in particolare nel segmento Mid-Caps

- Tra i primi tre operatori nel credito al consumo in Italia con Compass

- La divisione Insurance, pressoché interamente rappresentata dalla partecipazione in Assicurazioni Generali, costituisce un investimento profittevole, con elevati flussi di cassa decorrelati e un’opzione di valore attivabile in caso di operazioni di crescita

La nostra struttura si fonda su tre pilastri complementari e sinergici: il risparmio gestito e il Private Banking, settori in cui ci siamo progressivamente affermati negli ultimi anni e su cui intendiamo investire ulteriormente anche attraverso acquisizioni mirate; la storica attività di banca d’affari (Corporate & Investment Banking), di cui siamo leader in Italia con una radicata presenza all’estero; l'attività di Consumer Banking che ci ha visto pionieri in Italia fin dalle origini.

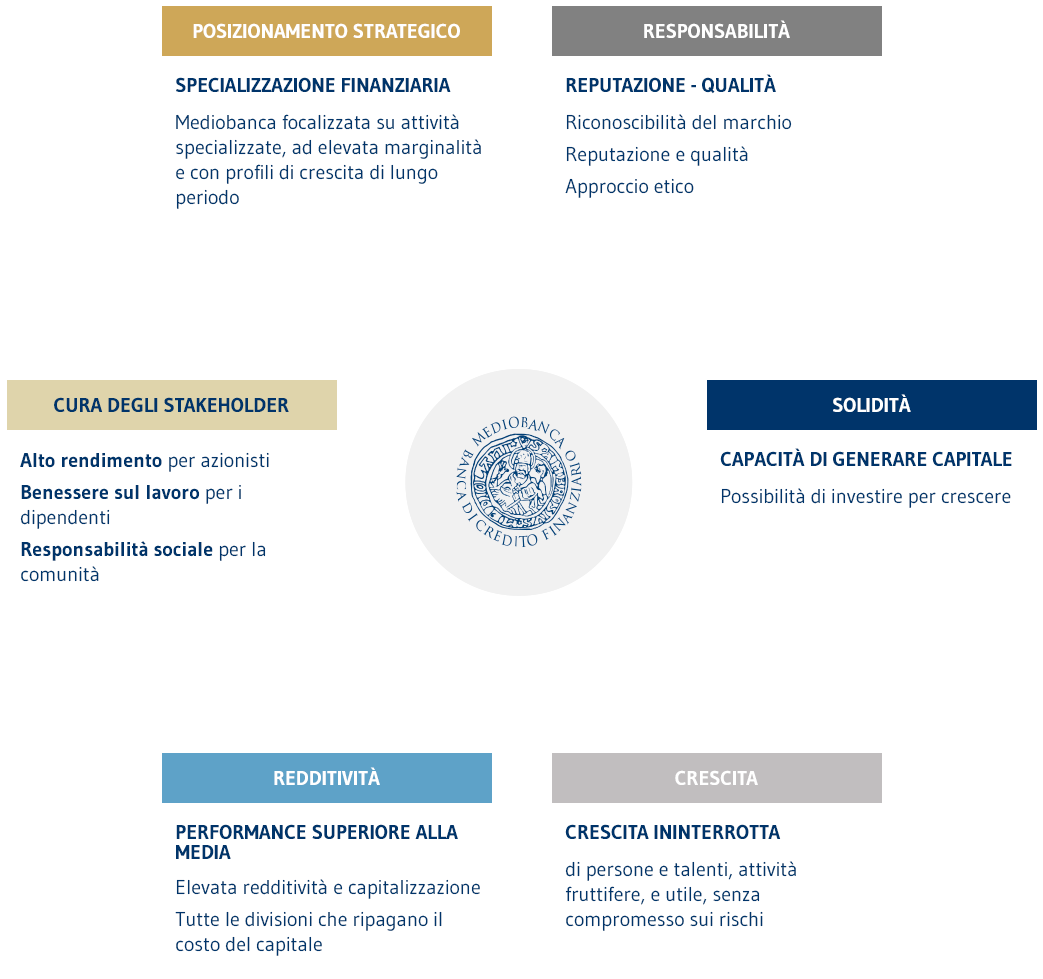

Attualmente, i nostri ricavi sono bilanciati tra attività corporate/insurance (circa il 40%) e attività retail/private (circa il 60%). I ricavi delle partecipazioni si riferiscono prevalentemente alla quota del 13% in Assicurazioni Generali (da valorizzazione con equity method).

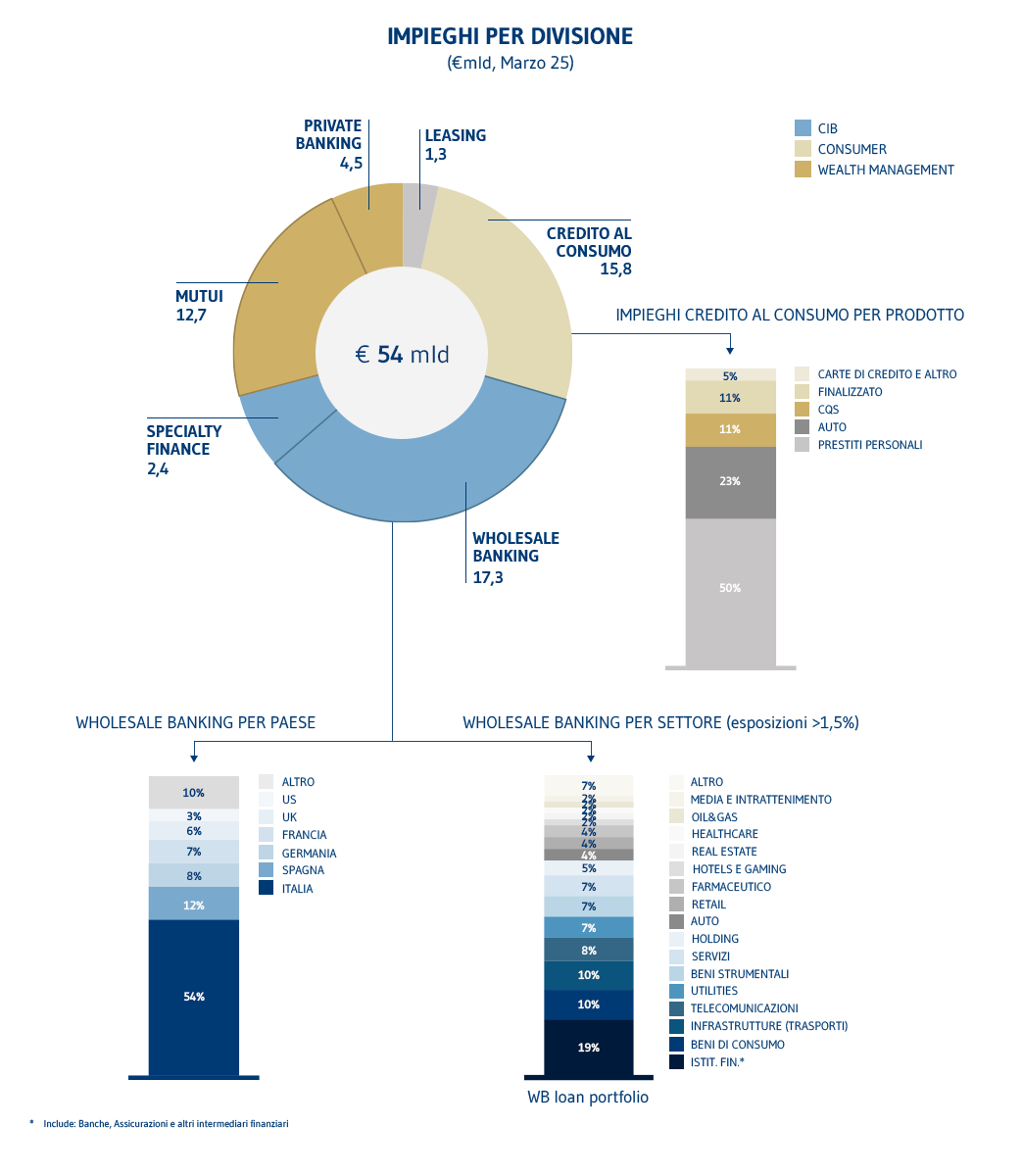

Nel corso degli ultimi anni abbiamo diversificato gli impieghi, bilanciando corporate e retail.

Impieghi corporate:

- nel wholesale banking il nostro gruppo è concentrato su large corporate, e circa la metà degli impieghi è realizzata all’estero;

- il nostro portafoglio è diversificato per settore di attività ed è sempre meno concentrato;

- non siamo presenti nelle attività FICC (reddito fisso, valute e commodities), in corso di ristrutturazione globale, e neppure in segmenti/prodotti problematici quali le piccole imprese italiane, il mercato dello shipping e lo sviluppo immobiliare.

Impieghi retail:

- gli impieghi retail sono rappresentati per circa la metà da credito al consumo e per la restante parte principalmente da mutui residenziali;

- il libro impieghi di credito al consumo è granulare con scadenza media a 24 mesi, più della metà è costituito da prestiti personali.

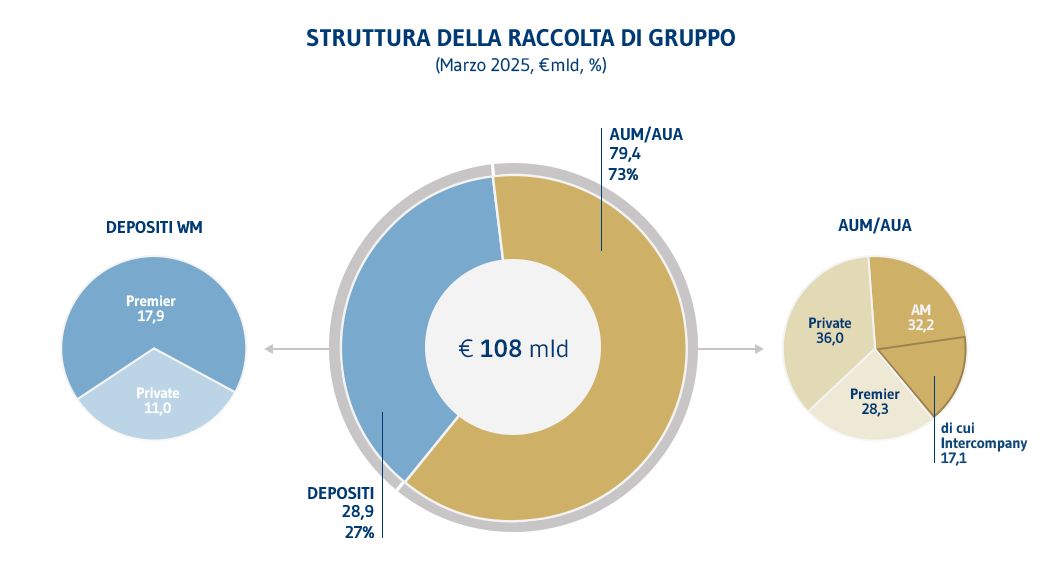

- TFA pari a >€108mld a fine Marzo 2025

- AUM/AUA pari oltre il 70% dei TFA

- I depositi WM pari a circa €28,9mld